Ożywienie na rynku kredytów hipotecznych. Branża pośrednictwa finansowego w I kw. 2023 roku.

Pierwsze miesiące 2023 roku przyniosły znaczące zmiany na rynku kredytów mieszkaniowych. Chociaż Polacy wciąż muszą radzić sobie z wysoką inflacją i tym samym rosnącymi kosztami życia oraz ograniczoną podażą mieszkań, to wartość sprzedaży kredytów hipotecznych udzielonych przy wsparciu pośredników zrzeszonych w Związku Firm Pośrednictwa Finansowego (ZFPF) w I kw. 2023 r., w porównaniu do IV kw. roku poprzedniego wzrosła o przeszło 570 mln zł. Także w przypadku kredytów firmowych sytuacja jest korzystniejsza niż w poprzednio analizowanym okresie. Dzięki ekspertom ZFPF udzielono takich kredytów na łączną kwotę przekraczającą 505 mln zł, co oznacza wzrost o ponad 115 mln zł w porównaniu z ostatnim kwartałem poprzedniego roku. Jedynym rodzajem produktu, w którym zanotowano spadek w skali kwartału, są kredyty gotówkowe, co jest związane z konkretnym sezonem – po tradycyjnym zadłużaniu się na Święta w IV kw., na początku roku przychodzi zaciskanie pasa, co również dotyczy podejmowania nowych zobowiązań. Eksperci ZFPF w I kwartale br. pośredniczyli w udzieleniu kredytów gotówkowych o wartości przeszło 457 mln zł, co stanowi wynik o 21% niższy niż w poprzednim analizowanym okresie.

(Ponowny) wzrost zainteresowania hipotekami

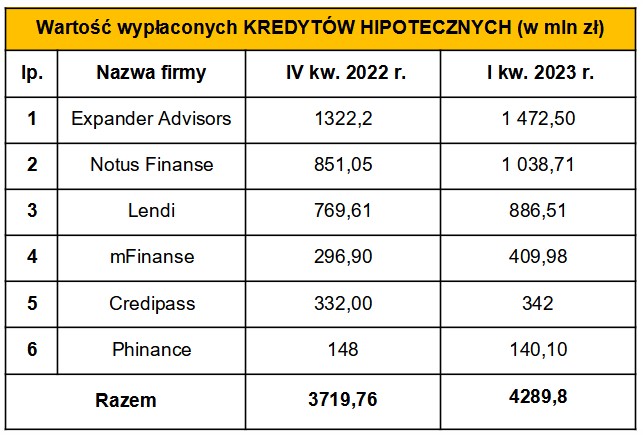

Wartość sprzedaży kredytów hipotecznych będącą udziałem firm członkowskich ZFPF poszła w górę do poziomu ponad 4 289 mln zł, co stanowi wzrost o 15% w porównaniu do ostatniego kwartału ubiegłego roku. Kilka czynników miało wpływ na ożywienie zainteresowania tymi produktami wśród Polaków. Jedną z ważniejszych jest decyzja Urzędu Komisji Nadzoru Finansowego, który zezwolił bankom na złagodzenie wytycznych tzw. rekomendacji S dotyczącej kryteriów oceny zdolności kredytowej osób starających się o środki na zakup mieszkania. Urząd zatwierdził powrót bufora do poziomu 2,5 p.p., jednocześnie wskazując, że banki powinny go różnicować w zależności od głównych typów kredytów. Innym powodem stojącym za wzrostem sprzedaży tych usług przez pośredników finansowych ZFPF jest spadek wskaźnika WIBOR. Od września 2022 r. wartość stóp procentowych ustalanych przez Radę Polityki Pieniężnej nie uległa zmianie. Wpłynęło to na spadek wskaźnika WIBOR, który determinuje koszty kredytów ze zmiennym oprocentowaniem. W I kw. 2023 r. wskaźnik WIBOR spadł poniżej 7% i utrzymuje się na tym poziomie. W rezultacie raty kredytów obniżyły się nawet o kilka procent.

– Pierwszy kwartał 2023 r. był początkiem ożywienia na rynku kredytów hipotecznych. Wartość sprzedaży hipotek udzielonych z pomocą ekspertów finansowych ZFPF wzrosła o 15% w porównaniu z IV kw. 2022 r. Przyczyną tej poprawy była zgodna KNF na obniżenie przez banki tzw. bufora bezpieczeństwa, co przełożyło się na wzrost dostępności kredytów hipotecznych. Kolejne kwartały zapewne przyniosą jeszcze większe wzrosty dzięki programowi „Bezpieczny kredyt 2%”. Osoby zainteresowane takim preferencyjnym kredytem prawdopodobnie chętnie skorzystają z pomocy ekspertów finansowych. Pomogą oni klientom porównać dostępne kwoty oraz różnice w ofertach takiego kredytu w poszczególnych bankach. Warto wiedzieć, że ustawa określa tylko wysokość dopłaty, która jest taka sama niezależnie od banku. Jednak odsetki naliczane przez bank, prowizje, opłaty czy koszty ubezpieczeń są różne w poszczególnych bankach – komentuje Bartosz Kwieciński, Prezes Zarządu Expander Advisors.

Tabela 1. Wartość kredytów hipotecznych sprzedanych przez ZFPF w IV kw. 2022 r. i I kw. 2023 r.:

Firmy chętniej sięgają po kredyty

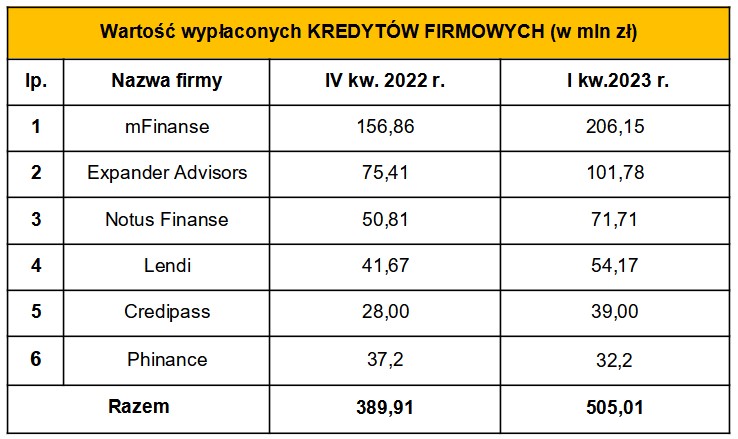

Kredyty firmowe udzielone przy wsparciu ekspertów ZFPF w I kw. 2023 r. to druga kategoria produktowa, która zaliczyła wzrost w stosunku do poprzedniego kwartału. Wartość sprzedaży tzw. „firmówek” wyniosła ponad 505 mln zł, co stanowi wzrost aż o przeszło 29%. Jednakże, porównując te dane sprzedażowe do wyników z analogicznego okresu z poprzedniego roku, odnotowujemy spadek o blisko 81 mln zł. Jak tę sytuację komentują eksperci ZFPF?

– W pierwszym kwartale 2023 r. zauważamy wyraźne ożywienie sprzedaży po słabym drugim półroczu 2022 r. W porównaniu do poprzedniego IV kw. minionego roku, wolumen uruchomionych kredytów dla firm zrzeszonych w ZFPF tym okresie wzrósł przeszło o 115 mln zł (z poziomu 389 mln zł do 505 mln zł). Ten znaczący skok jest powiązany z rosnącym zapotrzebowaniem klientów firmowych na finansowanie, które ma zaspokoić ich bieżące potrzeby. Takie zachowanie wskazuje, że właściciele firm mogą mieć coraz większe problemy z utrzymaniem płynności finansowej, co może być sygnałem dla gospodarki na kolejne miesiące. Oczekujemy jednak, że pomimo braku widocznych oznak poprawy gospodarczej, wzrastających kosztach pracy oraz nadal utrzymującej się wysokiej inflacji kondycja firm nie będzie ulegała pogorszeniu, a nadchodzące miesiące przyniosą dalszy wzrost wolumenów – komentuje Dominik Skrzycki, Wiceprezes Zarządu ZFPF, mFinanse..

Tabela 2. Wartość kredytów firmowych sprzedanych przez ZFPF w IV kw. 2022 i I kw. 2023 r.:

– W pierwszym kwartale br. nastąpiło silne ożywienie w segmencie kredytów dla firm. Wartość tych kredytów powróciła do poziomu ponad 500 mln zł, co oznacza wzrost blisko o 1/3 w porównaniu do IV kw. 2022 r. To zasługa poprawiającej się sprzedaży krótkoterminowych kredytów, takich jak kredyty obrotowe oraz kwestia czasu, ponieważ firmy zwykle chętniej sięgają po zewnętrzne finansowanie na początku roku – zaznacza Bartosz Kwieciński, Prezes Zarządu Expander Advisors.

Sezonowy spadek sprzedaży kredytów gotówkowych

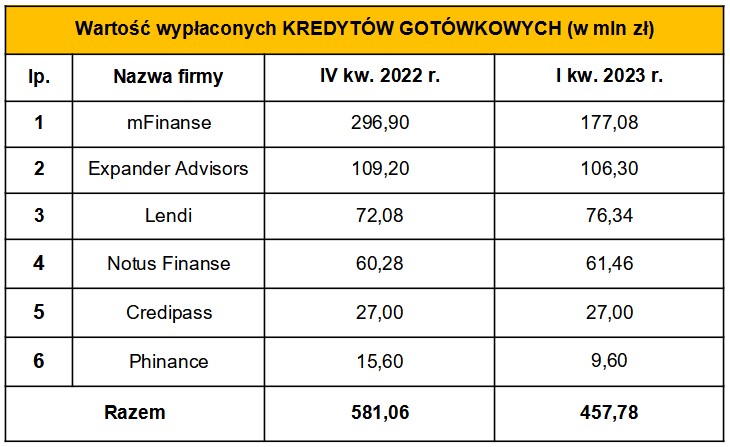

Łączna wartość kredytów gotówkowych udzielonych przy wsparciu ekspertów ZFPF w I kw. 2023 r. wyniosła 457,78 mln zł. Stanowi to spadek o 21% w porównaniu do wyników z ostatniego kwartału 2022 r. Dlaczego akurat w tym segmencie produktów zanotowano niższe wyniki?

– Początek roku tradycyjnie jest okresem o mniejszej sprzedaży kredytów gotówkowych. W tym czasie klienci są mniej skłonni do zaciągania nowych zobowiązań, co powoduje spadek liczby wniosków kredytowych. Ten trend można również zauważyć w wynikach firm zrzeszonych w ZFPF. Wynik osiągnięty w I kw. 2023 roku (457,78 mln zł) był o ponad 123 mln zł niższy niż wolumen osiągnięty w IV kw. 2022 r. (581 mln zł). Jeszcze większą różnicę w wolumenie obserwujemy, gdy porównamy I kw. 2022 r. do pierwszych trzech miesięcy roku 2023. Tutaj różnice sięgają ponad 40% wolumenu (649 mln zł w IV kw. 2022 r.), co jest wynikiem wzrostu kosztów życia związanych z inflacją oraz negatywnego wpływu wojny na Ukrainie na nastroje konsumenckie i gospodarkę – komentuje Dominik Skrzycki, Wiceprezes Zarządu ZFPF, mFinanse..

Tabela 3. Wartość kredytów firmowych sprzedanych przez ZFPF w IV kw. 2022 i I kw. 2023 r.:

– Pożyczki gotówkowe, to jedyny segment, w którym wyniki w I kw. były słabsze niż w IV kw. 2022 r. To efekt niskiego popytu oraz spadającej dostępności. W przypadku popytu jest to efekt sezonowy. Jeśli chodzi o niższą dostępność, to odpowiadają za to rosnące koszty życia oraz zmiany w przepisach regulujących ten rynek – zauważa Bartosz Kwieciński, Prezes Zarządu Expander Advisors.